О том, как трансформируется fintech-индустрия и на каких игроков рынка нужно обратить внимание.

Согласно отчету CB Insights, в 2018 году на международном рынке появилось 16 новых fintech-единорогов. В начале 2019 к ним прибавилось еще два — N26 и Confluent. Таким образом, сейчас в мире 39 fintech-единорогов, получивших финансирование от венчурных фондов. Общая стоимость компаний — более $147 млрд.

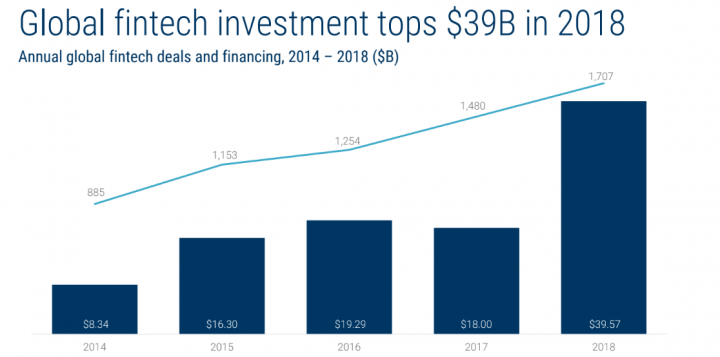

За прошлый год снизилось количество сделок на ранних стадиях, но объемы финансирования, по данным того же отчета, возросли. Инвесторы готовы вкладываться в продукты, которые уже показали свою состоятельность на рынке.

Источник: 2019 Fintech Trends To Watch / CB Insights

На рынки за пределами стран-лидеров отрасли — США, Великобритании и Китая — приходится уже 39% платежей. При этом США остается крупнейшим рынком — в 2018 году fintech-проекты получили 659 инвестиций на сумму $1,89 млрд.

Наиболее активно растущий регион — Юго-Восточная Азия. Темпы роста — до 143% в годовом выражении. Местные стартапы получают финансирование от зарубежных инвесторов. Активную экспансию рынка проводит Art Financial, дочерняя компания Alibaba Group, вступая в партнерство с локальными компаниями.

Так обстояли дела на fintech-рынке в 2018 году. А чего ждать в 2019-м? Рассмотрим самые перспективные направления.

Конкуренция с традиционными банками

Fintech-стартапы конкурируют с традиционной банковской системой, учреждая собственные банки, и подают заявки на получение лицензий на банковскую деятельность.

Финансовые регуляторы во всем мире снижают требования, чтобы fintech-компании могли быстрее выйти на рынок.

Например, управление по финансовому регулированию и надзору Великобритании выдает пилотные ограниченные лицензии — в частности, лицензию на работу с электронными деньгами. Это позволило британскому «единорогу» Revolut запустить денежные переводы в партнерстве с лицензированным банком, что сократило для компании время выхода на рынок. В 2018 году Revolut получил лицензию в Британии и планирует использовать такую же стратегию для развития в других странах.

Немецкая компания Solaris Bank предоставляет проектам, желающим привлечь денежные депозиты, услугу Banking-as-a-Service. Это возможность создать квазибанк на основе инфраструктуры проекта.

Развитие Open Banking

Некоторые банки предоставляют открытые API-интерфейсы, обеспечивающие безопасную передачу личных данных. На основе этих интерфейсов сторонние разработчики могут создавать приложения. Пользователями этих приложений могут стать как сами банки, так и конечные потребители финансовых услуг. Например, индийский Unified Payment Interface (UPI) позволяет управлять счетами в банках-партнерах через одно мобильное приложение.

В 2016 году в Великобритании приняли директиву, которая обязала 9 ведущих банков развивать Open Banking. Инициатива стартовала в 2017 году, а в 2018 году появились первые решения. В ближайшие годы они распространятся и на другие страны.

Другой важный документ, повлиявший на отрасль, — вторая директива об оказании платежных услуг (PSD2), принятая Евросоюзом. Она вступила в силу в январе 2018-го, и еще два года отводится на внедрение новых правил на национальном уровне. Документ регламентирует отношения между участниками рынка, открывает новые возможности для fintech-компаний и делает всю систему более прозрачной.

Украина, как ассоциированный член ЕС, тоже намерена привести свое экономическое законодательство в соответствие с европейскими требованиями. В частности, такие планы прописаны в Стратегии НБУ на 2019 год. Правда, главный стратег Нацбанка Михаил Видякин в одном из интервью отмечал, что имплементация PSD2 — вопрос нескольких лет.

Fintech и недвижимость

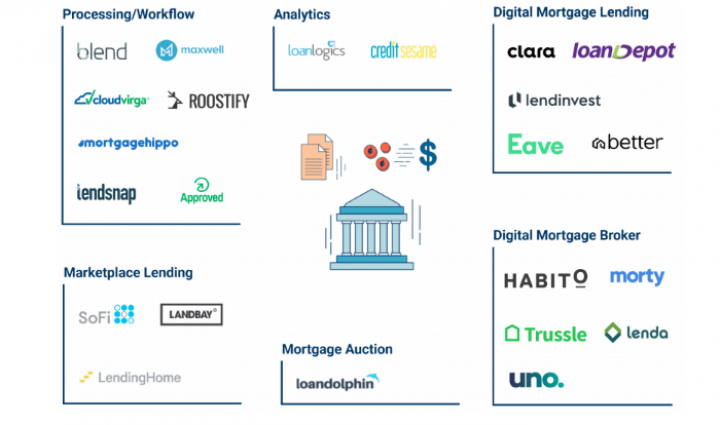

Fintech-стартапы изменяют привычный ландшафт рынка недвижимости и ипотечного кредитования, диджитализируя все процессы.

Источник: 2019 Fintech Trends To Watch / CB Insights

Так, например, американская компания Better Mortgage предоставляет ипотеку онлайн. Клиент загружает документы на сайт, и компания рассматривает кандидатуру, проверяя кредитный рейтинг и заявленный доход в течение нескольких минут. В январе 2019 проект привлек $70 млн в серии C. По утверждению создателей проекта, его цель — упростить и сделать прозрачным процесс получения ипотеки. Сервис предоставляет услуги по рефинансированию и ипотечному кредитованию.

Проект Fundrise, напротив, — краудфандинговая платформа, которая позволяет инвестировать небольшие суммы (от $500) в городскую недвижимость на частном рынке и получать доход от вложений. Предполагается, что инвесторами могут быть люди, которых заинтересует покупка этого жилья в дальнейшем.

Развитие impact fintech

Социальная ответственность и забота об окружающей среде — общемировые тренды, которые касаются всех сфер. Impact-инвестирование и концепция ESG (экология, социальная ответственность, управление) все чаще упоминаются в западных медиа.

Источник: 2019 Fintech Trends To Watch / CB Insights

По данным Morgan Stanley, миллениалы будут в два раза более склонны делать экологически ответственные инвестиции, чем среднестатистический инвестор. Fintech-проекты в этой сфере нацелены именно на миллениалов. Например, диджитал-банк Newday производит карты для клиентов не из пластика, а из его экологичного заменителя. Банк направляет средства клиентов на социальные инициативы, а также предоставляет возможность в них инвестировать — улучшать экологическую ситуацию, бороться за гендерное равенство или заботиться о животных.

Компания OpenInvest также развивает этичное инвестирование, предлагая людям и фондам финансировать социальные проекты.

Управление личными финансами

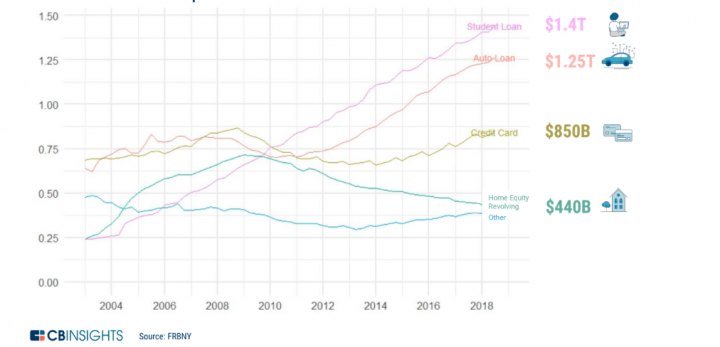

Как сообщает статистика Федерального резервного банка Нью-Йорка, в США задолженность домохозяйств выросла и превысила показатели в $13 трлн.

Источник: 2019 Fintech Trends To Watch / CB Insights

Люди стремятся уменьшить задолженность и обращаются к сервисам-помощникам. Те предлагают peer-to-peer кредитование (LendingClub) или персонализированные процентные ставки для кредитов (SoFi).

Fintech сейчас — одно из самых перспективных направлений для инвестирования. В портфеле GR Capital уже есть fintech-компании, но мы и дальше готовы рассматривать проекты в этой индустрии. Думаем, что в нынешнем году на украинском рынке появятся интересные продукты, поддерживающие общемировые тренды.

Сергей Кравец, старший специалист венчурного фонда GR Capital